সঞ্চয়পত্রে মানুষের বিনিয়োগ কমছেই। এটির নিট (প্রকৃত) বিক্রি নেতিবাচক হয়ে গেছে। বাংলাদেশ ব্যাংকের তথ্য অনুযায়ী, চলতি ২০২৩–২৪ অর্থবছরের প্রথম আট মাস জুলাই–ফেব্রুয়ারিতে সঞ্চয়পত্রের নিট বিক্রির ঋণাত্মক পরিমাণ বেড়ে দাঁড়িয়েছে ৮ হাজার ৮৯২ কোটি টাকা। আগের ২০২২-২৩ অর্থবছরের একই সময়ে নিট বিক্রির পরিমাণ ছিল ঋণাত্মক ৩ হাজার ৫১০ কোটি টাকা।

২০২২-২৩ অর্থবছরে মোট সঞ্চয়পত্র বিক্রি হয় ৮০ হাজার ৮৫৮ কোটি টাকা। এর বিপরীতে গ্রাহকেরা সঞ্চয়পত্র ভাঙান ৮৪ হাজার ১৫৩ কোটি টাকার। অর্থাৎ নিট বিক্রি ঋণাত্মক হয়ে যায় (৩,২৯৫ কোটি)। এর মানে সরকার ওই অর্থবছরে সঞ্চয়পত্র থেকে নিট ঋণ এক টাকাও পায়নি। নিট বিক্রিকেই সরকারের ঋণ হিসেবে বিবেচনা করা হয়।

বাংলাদেশ ব্যাংকের তথ্য অনুযায়ী, সঞ্চয়পত্র বিক্রি করে সরকারের নেওয়া ঋণের পুঞ্জীভূত পরিমাণ ২০২৩ সালের এপ্রিলে ছিল ৩ লাখ ৬০ হাজার ৫০০ কোটি টাকা, যা চলতি এপ্রিলে দাঁড়িয়েছে ৩ লাখ ৬০ হাজার ৭১৪ কোটি টাকা। এক বছরে মাত্র ২১৪ কোটি টাকা বেড়েছে।

বিক্রি কমার কারণ কী

কয়েকজন গ্রাহক ও বিশ্লেষকের সঙ্গে আলাপ করে জানা যায়, তিন কারণে সঞ্চয়পত্র বিক্রি কমছে। কারণগুলো হচ্ছে ১. জাতীয় পরিচয়পত্র (এনআইডি), কর শনাক্তকরণ নম্বর (টিআইএন) ও ৫ লাখ টাকার বেশি বিনিয়োগে রিটার্ন দাখিলের বাধ্যবাধকতা; ২. সঞ্চয়পত্রের সুদের বিপরীতে উচ্চ করারোপ ও সুদ কমানো এবং ৩. উচ্চ মূল্যস্ফীতি ও ব্যাংকে আমানতের সুদ বৃদ্ধি। ২০১৯ সালের ১ জুলাই থেকে এনআইডি ও টিআইএন জমা দেওয়ার বাধ্যবাধকতা শুরু হয়। ফলে যাঁরা আগে সঞ্চয়পত্র কিনেছিলেন, তাঁদের অনেকেই মেয়াদ শেষ হওয়ার পরে নতুন করে আর এতে বিনিয়োগ করেননি।

৫ লাখ টাকার বেশি বিনিয়োগের ওপর অর্জিত সুদের বিপরীতে ১০ শতাংশ কর দিতে হয়। এ ছাড়া বিনিয়োগের পরিমাণের ওপর ভিত্তি করে ২০২১ সালের সেপ্টেম্বর থেকে সঞ্চয়পত্রের সুদের হারের যে স্তর চালু করা হয়েছে, তাতে নতুন বিনিয়োগে বিমুখ হয়েছেন অনেকেই।

ব্যাংকের সুদের হার যখন ৬ থেকে ৮ শতাংশ পর্যন্ত ছিল, তখন সঞ্চয়পত্রের সুদ ছিল গড়ে ১১ শতাংশ। এ থেকে যে বাড়তি আয় আসত, এখন সে সুযোগ কম। ব্যাংকে আমানতের সুদের হার বেশি হলে সঞ্চয়পত্রে মানুষের বিনিয়োগ কমবেই। ফলে সঞ্চয়পত্রের নিট বিক্রিতে প্রভাব পড়বে।

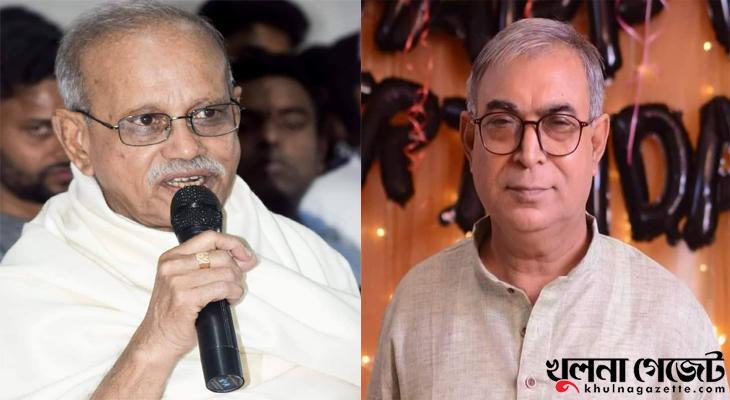

বিরূপাক্ষ পাল, সাবেক প্রধান অর্থনীতিবিদ, বাংলাদেশ ব্যাংক

বাংলাদেশ পরিসংখ্যান ব্যুরোর (বিবিএস) তথ্য অনুযায়ী, গত মার্চে দেশে ৯ দশমিক ৮১ শতাংশ মূল্যস্ফীতি হয়েছে। গত বছরের মার্চে মূল্যস্ফীতি বেড়ে ৯ শতাংশের অতিক্রমের পর তা আর কোনো মাসেই ৯ শতাংশের নিচে নামেনি। অর্থাৎ ১৩ মাস ধরে মূল্যস্ফীতি ৯ শতাংশের ওপরে রয়েছে।

সুতরাং উচ্চ মূল্যস্ফীতির চাপে পড়ে সঞ্চয় ভেঙে খাচ্ছেন একশ্রেণির বিনিয়োগকারী। আবার অতি হিসাবি বিনিয়োগকারী কর কাটার পর যা পাচ্ছেন, মূল্যস্ফীতি বিবেচনায় তাতে লাভ খুঁজে পাচ্ছেন না। আইএমএফের পরামর্শে মূল্যস্ফীতি নিয়ন্ত্রণে ব্যাংকঋণের সুদহার বাড়ানো হয়েছে। সে জন্য কেউ কেউ সঞ্চয়পত্র ভেঙে উচ্চ সুদে ব্যাংকে আমানত রাখছেন বলে অনুমান করেন কোনো কোনো বিশ্লেষক।

বাংলাদেশ ব্যাংকের সাবেক প্রধান অর্থনীতিবিদ ও যুক্তরাষ্ট্রের স্টেট ইউনিভার্সিটি অব নিউইয়র্ক অ্যাট কোর্টল্যান্ডের অর্থনীতির অধ্যাপক বিরূপাক্ষ পালের সঙ্গে ১৫ এপ্রিল মুঠোফোনে যোগাযোগ করা হলে তিনি বলেন, মানুষের অতিরিক্ত সঞ্চয় কমেছে। তাই তাঁরা বাধ্য হয়ে সঞ্চয় ভেঙে খাচ্ছেন। অন্যদিকে মূল্যস্ফীতির চাপ আছে। মূল্যস্ফীতির কারণে সঞ্চয় বেশি হারে ক্ষয় হয়ে যাচ্ছে। মূল্যস্ফীতি নিয়ন্ত্রণে ব্যাংকে আমানতের সুদের হার যখন বাড়ছে, তখন সঞ্চয়পত্র বিনিয়োগের জন্য অনাকর্ষণীয় হয়ে গেছে।

বিরূপাক্ষ পাল বলেন, ব্যাংকের সুদের হার যখন ৬ থেকে ৮ শতাংশ পর্যন্ত ছিল, তখন সঞ্চয়পত্রের সুদ ছিল গড়ে ১১ শতাংশ। এ থেকে যে বাড়তি আয় আসত, এখন সে সুযোগ কম। ব্যাংকের আমানতের সুদের হার বেশি হলে সঞ্চয়পত্রে মানুষের বিনিয়োগ কমবেই। ফলে সঞ্চয়পত্রের নিট বিক্রিতে প্রভাব পড়বে।

সহজেই আইএমএফের শর্ত পূরণ

আন্তর্জাতিক মুদ্রা তহবিল (আইএমএফ) ২০২৩ সালের ৩০ জানুয়ারি বাংলাদেশের জন্য ৪৭০ কোটি মার্কিন ডলারের যে ঋণ প্রস্তাব অনুমোদন করে, তাতে বিভিন্ন শর্তের মধ্যে সঞ্চয়পত্র বিক্রি থেকে সরকারের ঋণবিষয়ক শর্তও রয়েছে। এটি হচ্ছে, ২০২৬ সালের ডিসেম্বরের মধ্যে সঞ্চয়পত্রকে সরকারের মোট অভ্যন্তরীণ ঋণের এক-চতুর্থাংশের মধ্যে রাখতে হবে।

গত ২০২২-২৩ অর্থবছরে সরকারের অভ্যন্তরীণ ঋণের লক্ষ্যমাত্রা ছিল ১ লাখ ৪৬ হাজার ৩৩৫ কোটি টাকা। এর মধ্যে ব্যাংক-ব্যবস্থা থেকে ঋণ নেওয়ার লক্ষ্যমাত্রা ছিল ১ লাখ ৬ হাজার ৩৩৪ কোটি টাকা। আর সঞ্চয়পত্র বিক্রির মাধ্যমে ঋণ নেওয়ার সংশোধিত লক্ষ্যমাত্রা নির্ধারণ করা হয় ৩২ হাজার কোটি টাকা। তবে অর্থবছর শেষে নিট বিক্রি ঋণাত্মক হওয়ায় আইএমএফের শর্ত পূরণের বাধ্যবাধকতা আর থাকেনি।

চলতি ২০২৩-২৪ অর্থবছরে অভ্যন্তরীণ ঋণের লক্ষ্যমাত্রা ১ লাখ ৫৫ হাজার ৩৯৫ কোটি টাকা। এই অর্থবছরেও নিট বিক্রি ঋণাত্মক ধারায় আছে। আগামী ২০২৪-২৫ অর্থবছরে অভ্যন্তরীণ ঋণ ১ লাখ ৬০ হাজার কোটি টাকার মধ্যেই থাকছে বলে জানা গেছে।

আগামী ২০২৬ সালের জুনে বাজেট করার সময় মোট অভ্যন্তরীণ ঋণ যদি আড়াই লাখ কোটি টাকাও হয়, তাহলেও ৬২ হাজার কোটি টাকা সরকার সঞ্চয়পত্র বিক্রি করে নিতে পারবে। ফলে আইএমএফ সঞ্চয়পত্র বিক্রি থেকে ঋণ কমিয়ে যে অভ্যন্তরীণ ঋণের ২৫ শতাংশ রাখার শর্ত দিয়েছে, তা পূরণ করা হবে একটা মামুলি বিষয়।

বিরূপাক্ষ পাল অবশ্য বলেন, সঞ্চয়পত্রকে সরকারি ঋণ নেওয়ার উৎস হিসেবে রাখার কোনো যুক্তি নেই। এর বদলে সমাজের বয়োজ্যেষ্ঠ, বিধবা ও সুবিধাবঞ্চিত শ্রেণির জন্য ব্যাংক খাতে ডিপোজিট পেনশন স্কিমের (ডিপিএস) মতো কিছু চালু করা যেতে পারে। এর মাধ্যমে ব্যাংকে টাকা ঢুকলে ব্যাংকগুলোর ঋণ দেওয়ার সক্ষমতা বাড়বে।

খুলনা গেজেট/এইচ